Du Pont-modellen används ofta av företag för att se var de kan göra förändringar för att bättre utnyttja sitt kapital för att generera avkastning åt aktieägarna.

Vad är Du Pont-modellen?

Du Pont-modellen är sätt att analysera ett företags framgång utifrån utvalda nyckeltal och fundamentala mått. Det man vill utvärdera med hjälp av denna metod är vilka delar av verksamheten som har störst påverkan på företagets avkastning på eget kapital. Företagets förmåga att generera avkastning på eget kapital kallas också för räntabilitet.

För investerare kan Du Pont-modellen vara användbar för att bland annat jämföra hur effektivt olika jämförbara bolag utnyttjar sitt kapital.

För företagare kan Du Pont-modellen vara hjälpsam i att tydliggöra exakt vilka delar av verksamheten som driver avkastningen och huruvida belåningen utnyttjas på ett lönsamt sätt.

Formel för Du Pont-modellen

Formeln som används i denna modell är:

Avkastning på eget kapital = Vinstmarginal x Tillgångsomsättning x Finansiell hävstång

Alla dessa tre komponenter är viktiga delar som påverkar ett företags resultat. I korta drag kan man beskriva komponenterna såhär:

- Vinstmarginal – Mäter hur mycket av omsättningen som är vinst

- Tillgångsomsättning – Mäter hur väl företaget använder sina tillgångar till att generera vinst

- Finansiell hävstång – Mäter hur mycket av företagets kapital som utgörs av egna aktier kontra skuld

Varje komponent räknas ut genom att hämta data ur företagets balansräkning. Det ger en ganska komplex bild av vilka underliggande komponenter som i sin tur spelar in för den totala avkastningen på eget kapital.

Där ingår följande delar:

- Vinstmarginal = Vinst / Omsättning

- Tillgångsomsättning = Omsättning / Genomsnittligt tillgångsvärde

- Finansiell hävstång = Genomsnittligt tillgångsvärde / Genomsnittligt kapital

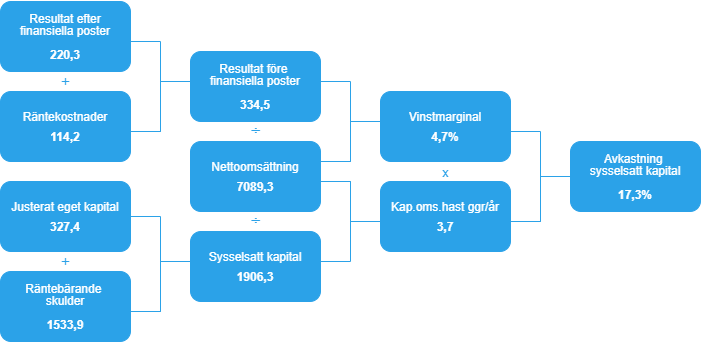

För att tydliggöra hela formeln med alla underliggande nyckeltal används ofta ett grafiskt schema för Du Pont-modellen.

Du Pont-modellen Diagram

I nedan DuPont schema an du se ett exempel på avkastning på totalt kapital (sysselsatt kapital) = vinstmarginal x kapitalets omsättningshastighet för Du pont-modellen:

Hur används Du Pont-modellen?

Du Pont-modellen kan användas av företag för att utvärdera den egna verksamheten, men även vid analys och jämförelse av flera företag.

Om du till exempel tar två jämförbara företag inom samma bransch kan du på ett tydligare sätt bedöma varifrån avkastningen på eget kapital kommer. Du kan till exempel få klarhet i hur väl företaget använder sin belåning. Om du bara skulle titta på omsättning och vinst, kan det hända att du blir missledd av att ett bolag ser mer lönsamt ut än vad det faktiskt är.

Det kan till exempel ske att två bolag båda ökar avkastningen på eget kapital lika mycket från det ena året till det andra. Men när du gräver djupare ser du att det ena företaget förbättrat både vinstmarginal och tillgångsomsättning. Det andra bolaget har i stället samma vinstmarginal och tillgångsomsättning men har i stället ökat sin avkastning tack vare högre skuldsättning. Där blir det väldigt tydligt att verksamheten tycks gå bättre för det första bolaget.

Sen finns det givetvis massor av andra bolagsspecifika faktorer att ta hänsyn till, men Du Pont-modellen är ett effektivt verktyg för att just hitta och identifiera denna typ av påverkande faktorer som ligger bakom ett bolags avkastning på eget kapital.

Var kommer Du Pont-modellen ifrån?

Modellen populariserades av företaget DuPont Corporation, varifrån namnet kommer. Begreppet och metoden har över 100 år på nacken och introducerades av Donaldson Brown. Metoden har sedan blivit ett etablerat sätt för företag att mäta och tydliggöra beståndsdelarna som påverkar avkastning på kapital.